фрс атланта

Главное на утро

- 13 июля 2022, 10:59

- |

🔻 Индекс Мосбиржи: 2 133,77 (-1,32%)

⬆️ Индекс РТС: 1 142,37 (-1,03%)

Правительство освободило шесть машиностроительных предприятий от уплаты акциза на жидкую сталь по итогам второго квартала. В их числе — «Волжский трубный завод» и «Красный Октябрь», принадлежащие компании ТМК. Однако Минфин пока не принял решения об отмене акциза для всей отрасли, несмотря на сокращение выпуска стали на фоне внешнеторговых ограничений и укрепления рубля.

Премьер-министр России заявил, что на фоне продовольственного кризиса спрос на продукцию российского агропромышленного комплекса вырос в несколько раз. Также он поручил выделить около 200 млрд рублей на льготное кредитование аграриев.

Tele2 начала реструктуризацию компании с последующим выделением башенного бизнеса в самостоятельное юрлицо для его продажи. По данным AC&M Consulting, на конец 2020 года в РФ было 85 тыс. антенно-мачтовых сооружений (АМС), из которых около 13 тыс. находятся во владении Tele2.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Хватит паниковать. Войны не будет. Просто ФРС в понедельник поднимет ставку.

- 12 февраля 2022, 00:04

- |

В понедельник экстренное заседание ФРС, будут поднимать ставку. Иначе Байден будет виноват в высокой инфляции, а у него выборы/довыборы в ноябре. Проиграет выборы — импичмент обеспечен.

Панику с войной РФ-Украина начали амеры, продолжили европейцы. Цель отвечь от тяжелого состояния финансов США-Европы. За 10 лет до 2019 года амеры напечатали 200 трлн. долларов, в пандемию еще 100 трлн. долларов, всего сейчас в мире 300 трлн. долларов. Это гарантированная инфляция 50%. Но система ФРС пошла в разнос.

Для сведения. Нефть в год торгуется на 1,5 трлн. долларов, газ в два раза меньше. Оборот мировой торговли в год 40-45 трлн.долларов (весь оборот, по всем товарам, по всем странам). Еще 5-10 трлн. долларов в год нужны на инвестиции. ВСЕ! Для нормального функционирования мировой экономики долларов нужно всего 50 трлн. А напечатано в 6 (ШЕСТЬ!) раз больше — 300 трлн. долларов. Лишние доллары паркуют в акции (75 трлн. долларов), фьючерсы финансовые и облигации (75 трлн. долларов), товарные фьючерсы (75 трлн. долларов), остальное по карманам рассовали (кэш, крипта — 5 трлн. долларов, денежный рынок...).

( Читать дальше )

Представители ФРС говорят, что временная инфляция может быть дольше, чем все ожидают

- 24 июня 2021, 10:44

- |

Президент ФРС Атланты Рафаэль Бостик сказал, что с учетом темпов роста до 7% в этом году, значительно превышающей целевой показатель ФРС в 2% ожидает, что процентные ставки будут повышены в конце 2022 года.

Принимая во внимание неожиданность роста последних данных, я изменил свой прогноз

И Бостик, и глава ФРС Мишель Боуман в среду заявили, что они в целом согласны с тем, что недавнее повышение цен окажется временным, они также считают, что для снижения инфляции может потребоваться больше времени, чем ожидалось:

Временная инфляция продлится немного дольше, чем мы изначально ожидали. Вместо двух-трех месяцев, срок может быть от шести до девяти месяцев

Цены на такие товары, как пиломатериалы и поддержанные автомобили, подтолкнули некоторые показатели инфляции к многолетним их максимумам, при этом индекс потребительских цен в мае вырос на 5% в годовом исчислении, что является самым быстрым ростом с 2008 года.

В своем выступлении на конференции Федерального резервного банка в Кливленде Боуман заявила, что она согласна с тем, что цены двигаются из-за проблем в цепочке поставок и растущего спроса.

Но она не указала временных рамок, когда это может произойти, сказав, что «это может занять некоторое время», и за ним нужно будет внимательно следить, поскольку ФРС устанавливает политику.

Председатель ФРС Джером Пауэлл и другие политики сделали ставку в своих текущих прогнозах и предположили, что скачок инфляции, наблюдаемый при возобновлении экономики, снизится сам по себе, что позволит ФРС в среднем со временем достичь целевого показателя инфляции в 2%.

Президент ФРС Бостона Эрик Розенгрен заявил в среду, что ожидает снижения инфляции и чуть выше 2% в следующем году.

Бостик сказал, что «три или четыре месяца» непрерывного прироста рабочих мест должны привести к достаточному прогрессу в восстановлении занятости, чтобы рассмотреть возможность отказа от покупки облигаций, что, по его мнению, является предвестником повышения ставок.

www.reuters.com/article/us-usa-fed-idUSKCN2DZ1T8

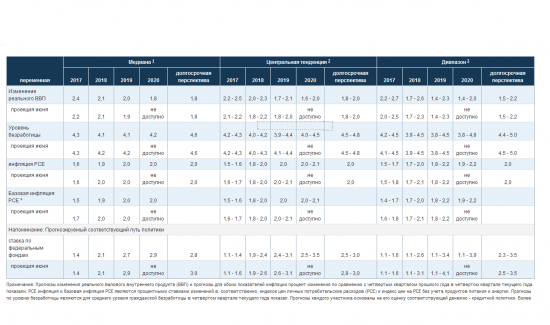

FOMC, Резюме экономических прогнозов: ВВП, безработица, инфляция, ...

- 20 сентября 2017, 22:03

- |

September 20, 2017: FOMC Projections materials, accessible version

Advance release of the Summary of Economic Projections to be released with the FOMC minutes

Федеральный комитет по операциям на открытом рынке

20 сентября 2017: FOMC Проекции материалы, доступная версия

Предварительный выпуск Резюме экономических прогнозов, которые будут выпущены с FOMC минут

Маразм крепчал - Локхарт: shutdown не позволит ФРС снизить объем QE

- 04 октября 2013, 02:01

- |

Локхарт: shutdown не позволит ФРС снизить объем QE

04.10.2013 00:39

Остановка работы правительства говорит в пользу того, что в октябре вряд ли стоит ожидать снижения объемов выкупа облигаций, заявил глава Федерального резервного банка Атланты Деннис Локхарт.

Локхарт считает, что Федрезерв мог решиться на сокращение объема покупки активов уже в октябре этого года. Однако, его уверенность в этом значительно поколебалась, поскольку отсутствие экономических показателей серьезно усложнит работу ФРС.

Он также отметил, что длительная остановка работы правительственных учреждений окажет серьезное влияние на экономический рост в четвертом квартале этого года.

Накануне сало известно, что министерство труда США не сможет выпустить отчет по рынку, поскольку его просто некому составлять. По неофициальной информации, в Бюро статистики, которое готовит данные по занятости, после того как бюджетные переговоры провалились, работает только три сотрудника.

http://www.vestifinance.ru/articles/33554

Торговая сессия в США 3 июня

- 04 июня 2013, 07:56

- |

Однако, ближе к концу тороговой сессии, индексы смогли выйти в «зеленую» зону. В качестве причины можно назвать заявления, которые сделал глава ФРБ Атланты Деннис Локхарт (он не голосует в комитете в этом году). В интервью телеканалу Bloomberg он заявил что програму QE сворачиваь сейчас рано, потому что экономические сигналы выходят уж чересчур противоречивыми и четких сигналов по устойчивому восстановлению и росту экономики Северной Америки не дают (в качестве примера Локхарт привел данные понедельника по индексу ISM). При этом, рынок практически проигнорировал заявления со стороны главы ФРБ Сан-Франциско Джона Уильямса, который, в отличие от Локхарта видит «хорошие знаки» со стороны рынка труда и «постоянное улучшение» в экономической сфере. По его словами, в течение следующих трех месяцев, комитет по открытым рынкам может приступить к обсуждению сворачивания программы QE и первые сокращения могут последовать уже к концу года.

По итогам торгов индекс SnP 500 вырос на 0.6% до 1640 п. Объем торгов на 23% превысил средний уровень 3 месяцев — 7,7 млрд акций сменило своих владельцев.

Идеи:

Merck +3.4% на фоне заявлений аналитиков JPMorgan, что новые лекараства компании против рака выглядят весьма многообещающе.

Intel +4% на фоне повышения рекомендации FBR Capital Markets, которые ожидают усиления позиции компании на рынке компонентов для мобильных устройств.

Статистика — индекс ISM (снижение до минимального уровня июня 2009 г. в 49 пунктов) и затраты на строительство выросли в апреле.

Интересное:

Сэм Стовал, S&P: индекс SnP 500 вырос на 2.1% в мае - 7й месяц роста индекса подряд — впервые с 2009 года. С 1945 года такое случалось 13 раз. После этого, в среднем, индекс показывал рост на 0.4%. При этом, с 1945 года индекс показывал рост в январе и феврале 26 раз. Всякий раз, когда такое случалось — рынок показывал рост по итогам года и на 1% (в среднем) в июне.

ФРС Локхарт: Близится момент, когда ФРС решит сократить покупку активов

- 03 июня 2013, 22:51

- |

«Это не означает, что решение будет принято в ходе июньской встречи, но мы приближаемся к периоду, когда это решение будет серьезно рассмотрено» -сказал Локхарт.

Локхарт сказал, что «есть, определенное условие», которое повлияет на преждевременное сокращение ФРС ежемесячных покупок активов.

Рынок труда США увеличивался примерно на 200 000 рабочих мест в месяц в течение последних четырех месяцев, а уровень безработицы значительно сократился. Тем не менее, по оценке Локхарта, инфляция остается на слишком низком уровне в 1,5%, он добавил, что если США перейдет от процесса снижения инфляции к состоянию дефляции, то будет уместным, если ФРС предпримет дополнительные меры.

«Мы находимся в состоянии, при котором инфляционные данные являются слабыми, и если они продолжат ослабевать, у нас появится другая проблема на рассмотрение», — сказал Локхарт. — «Я считаю, сейчас необходимо следить за инфляционными ожиданиями.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал